در واقع استفاده از هوش مصنوعی در بخش خصوصی به سرعت در حال افزایش است. این امر مدیران مالی را تحت فشار قرار می دهد تا از هوش مصنوعی برای حفظ کارایی خود استفاده کنند. اگرچه هوش مصنوعی مزایای قابل توجهی دارد، اما همچنین چالش هایی را ایجاد می کند، به ویژه برای ثبات مالی.

مدیران مالی به سرعت در حال گسترش استفاده خود از هوش مصنوعی در مقررات مالی هستند. آنها چاره ای ندارند. فشارهای رقابتی باعث گسترش سریع هوش مصنوعی در بخش خصوصی می شود و اگر می خواهند موثر باقی بمانند، مقامات باید این روند را ادامه دهند.

هوش مصنوعی مزایای قابل توجهی مانند ارائه کارآمدتر خدمات مالی با هزینه کمتر را وعده می دهد. مقامات می توانند با کارکنان کمتر کار خود را بهتر انجام دهند. به عنوان مثال، هوش مصنوعی می تواند برای شناسایی تقلب و پولشویی استفاده شود، که می تواند به محافظت از کاربران و سیستم مالی کمک کند.

با این حال خطراتی وجود دارد، به ویژه برای ثبات مالی، برای دنبال کردن به اهداف تغییر ناپذیر نیاز دارد و درک تعاملات استراتژیک و مجهولات ناشناخته را دشوار می یابد.

به عنوان مثال، اگر هوش مصنوعی برای نظارت بر بازارهای مالی استفاده شود، ممکن است در درک تأثیر اقدامات سیاستی بر بازارها دچار اشتباه شود. این می تواند منجر به تصمیمات تنظیمی شود که باعث بی ثباتی بازار می شود.

معیارهای ارزیابی استفاده از هوش مصنوعی در مقررات مالی

استفاده از هوش مصنوعی (AI) در مقررات مالی در حال افزایش است. این فناوری می تواند مزایای قابل توجهی را ارائه دهد، مانند افزایش کارایی و دقت. با این حال، استفاده از AI نیز چالش هایی را ایجاد می کند، مانند شفافیت و پاسخگویی.

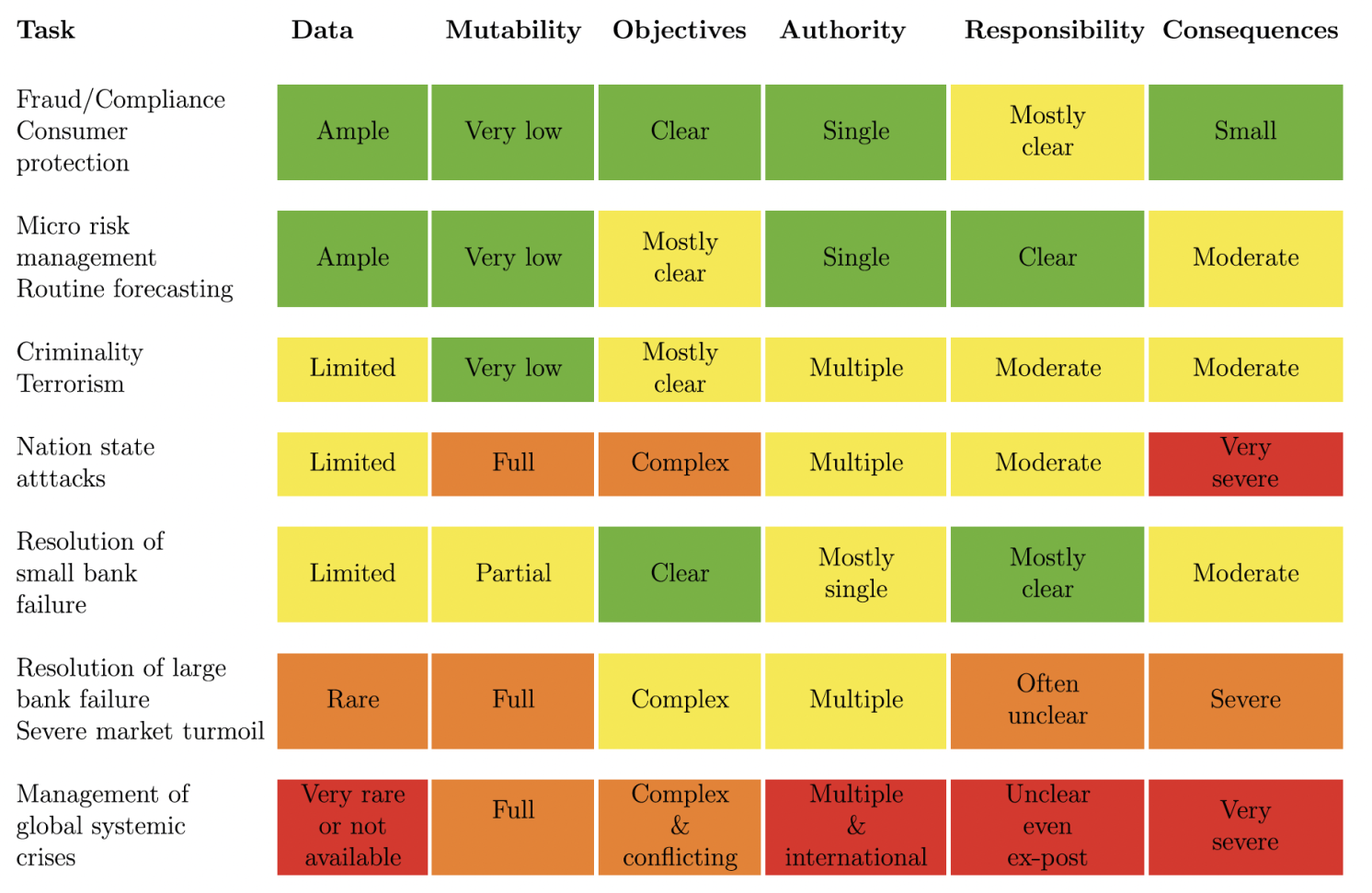

برای اطمینان از اینکه AI به طور ایمن و موثر در مقررات مالی استفاده می شود، مهم است که آن را به دقت ارزیابی کنیم. در اینجا شش سوال کلیدی وجود دارد که باید بپرسیم:

آیا موتور هوش مصنوعی اطلاعات کافی دارد؟

AI برای تصمیم گیری موثر به داده های زیادی نیاز دارد. مهم است که اطمینان حاصل کنیم که هسته AI به داده های مناسب دسترسی دارد و این داده ها دقیق و به روز هستند.

آیا قوانین تغییر ناپذیرند؟

مقررات مالی اغلب تغییر می کنند. مهم است که اطمینان حاصل کنیم که هسته AI می تواند با تغییرات در قوانین سازگار شود.

آیا میتوانیم به هوش مصنوعی اهداف روشنی بدهیم؟

AI باید اهداف روشنی داشته باشد. مهم است که اطمینان حاصل کنیم که هسته AI می داند چه چیزی را باید دنبال کند و چگونه باید تصمیم بگیرد.

آیا مرجعی که هوش مصنوعی برای آن کار می کند به تنهایی تصمیم می گیرد؟

AI نباید به طور مستقل تصمیم بگیرد. مهم است که اطمینان حاصل کنیم که تصمیمات AI توسط یک مرجع قابل اعتماد بررسی و تایید می شود.

آیا می توانیم مسئولیت بدرفتاری و اشتباه را به هوش مصنوعی نسبت دهیم؟

اگر AI اشتباه کند، چه کسی مسئول است؟ مهم است که اطمینان حاصل کنیم که یک فرآیند واضح برای تعیین مسئولیت وجود دارد.

آیا عواقب اشتباهات فاجعه بار است؟

جدول 1 نشان می دهد که چگونه اهداف مختلف مقررات تحت تأثیر این معیارها قرار می گیرند.

چالش های مفهومی در ثبات مالی

بحرانهای مالی میتوانند عواقب فاجعهباری داشته باشند. آنها میتوانند منجر به از دست رفتن شغل، کاهش ارزش داراییها و حتی رکود اقتصادی شوند. برخی از بحرانهای مالی حتی میتوانند سیستم مالی را به خطر بیندازند.

بحرانهای مالی میتوانند بسیار پرهزینه باشند. جدیترین آنها، که به عنوان بحرانهای سیستمیک طبقهبندی میشوند، میتوانند تریلیونها دلار هزینه داشته باشند. بحران مالی جهانی 2008-2009 بیش از 20 تریلیون دلار خسارت مالی وارد کرد.

برای جلوگیری از بحرانهای مالی، دولتها و نهادهای نظارتی تلاش میکنند. با این حال، این کار آسان نیست. بحرانهای مالی اغلب غیرمنتظره هستند و الگوهای آنها را میتوان دشوار یا غیرممکن تشخیص داد. علاوه بر این، سیستم مالی بسیار پیچیده است و تأثیرات متقابل زیادی دارد. این امر میتواند پیشبینی بحرانهای مالی را دشوارتر کند.

با وجود چالشها، دولتها و نهادهای نظارتی باید تمام تلاش خود را برای جلوگیری از بحرانهای مالی انجام دهند. این کار برای محافظت از اقتصاد و رفاه مردم ضروری است.

تلاش برای تضمین ثبات مالی مواجه با چهار چالش مفهومی مهم است :

چالش اول: دادههای ناقص و ناهمگن

بحرانهای مالی اغلب غیرمنتظره هستند و الگوهای آنها را میتوان دشوار یا غیرممکن تشخیص داد. این امر میتواند پیشبینی بحرانهای مالی را دشوار کند.

یک چالش مفهومی برای تضمین ثبات مالی، دادههای ناقص و ناهمگن است. سیستم مالی مقادیر زیادی داده تولید میکند، اما این دادهها اغلب ناقص، نادرست یا ناهمگن هستند. این امر میتواند یادگیری خودکار را برای هوش مصنوعی دشوار کند و منجر به پیشبینیهای نادرست شود.

دلایل ناقص و ناهمگن بودن دادههای مالی:

- اندازهگیری ناسازگار: دادههای مالی اغلب به طور ناسازگار اندازهگیری میشوند. این امر میتواند منجر به پیشبینیهای نادرست شود، زیرا هوش مصنوعی ممکن است الگوهایی را تشخیص دهد که در واقع وجود ندارند.

- سیلوهای داده: دادههای مورد نیاز برای مقررات موثر اغلب در مراکز دادهای جداگانه جمعآوری میشوند. این امر میتواند اشتراکگذاری دادهها را محدود کند و منجر به پیشبینیهای نادرست شود، زیرا هوش مصنوعی ممکن است دادههای مهمی را از دست بدهد.

- دادههای کمیاب: دادههای مربوط به بحرانهای مالی بسیار کمیاب هستند. این امر میتواند یادگیری خودکار را برای هوش مصنوعی دشوار کند، زیرا هوش مصنوعی به دادههای زیادی برای یادگیری نیاز دارد.

- دادههای ناشناخته: اغلب تا زمانی که رویداد استرس رخ نمیدهد، نمیدانیم چه دادههایی مرتبط هستند. این امر میتواند منجر به پیشبینیهای نادرست شود، زیرا هوش مصنوعی ممکن است الگوهایی را تشخیص دهد که در واقع وجود ندارند.

چالش دوم: بحرانهای ناشناخته

بحرانهای مالی اغلب غیرمنتظره هستند و الگوهای آنها را میتوان دشوار یا غیرممکن تشخیص داد. این امر میتواند پیشبینی بحرانهای مالی را دشوار کند.

یک چالش مفهومی دیگر برای تضمین ثبات مالی، بحرانهای ناشناخته است. اگرچه همه بحرانهای مالی از عوامل اساسی مشابهی ایجاد میشوند، اما جزئیات هر یک بسیار متفاوت است. این بدان معناست که بحرانها، به ویژه جدیترین آنها، رویدادهای ناشناخته و ناشناخته هستند.

دلایل ناشناخته بودن بحرانهای مالی:

- عوامل انسانی: بحرانهای مالی اغلب ناشی از عوامل انسانی هستند، مانند سوء مدیریت، تقلب یا اقدامات تروریستی. این عوامل اغلب غیرقابل پیشبینی هستند.

- پیچیدگی سیستم مالی: سیستم مالی بسیار پیچیده است و تأثیرات متقابل زیادی دارد. این امر میتواند شناسایی عواملی که میتوانند منجر به بحران شوند را دشوار کند.

چالش سوم: واکنش سیستم مالی به کنترل

یک چالش مفهومی دیگر برای تضمین ثبات مالی، واکنش سیستم مالی به کنترل است. هر بار که یک مرجع نظارتی قانون یا تصمیمی را اتخاذ می کند، بخش خصوصی واکنش نشان می دهد.

دلایل واکنش بخش خصوصی به کنترل:

- نیاز به حفظ سودآوری: بخش خصوصی باید سودآوری خود را حفظ کند. این امر می تواند منجر به سازگاری با مقررات، دور زدن مقررات یا حتی تغییر رفتار شود.

- عدم اطمینان از مقررات: مقررات مالی اغلب پیچیده و مبهم هستند. این امر می تواند منجر به سازگاری بیش از حد یا حتی دور زدن مقررات شود.

- تمایل به ریسک: بخش خصوصی تمایل به ریسک دارد. این امر می تواند منجر به واکنش های نامتعارف به مقررات شود.

ریسک برونزا و درونزا

یک چالش مفهومی برای تضمین ثبات مالی، تفاوت بین ریسک برونزا و درونزا است. ریسک برونزا از عوامل خارج از سیستم مالی ناشی میشود، مانند شوکهای اقتصادی یا سیاسی. ریسک درونزا از تعامل عوامل اقتصادی در داخل سیستم مالی ناشی میشود، مانند اهرم مالی یا تمرکز.

چارچوبهای فعلی برای اندازهگیری ریسک ثبات مالی اغلب بر ریسک برونزا تمرکز میکنند. این امر میتواند منجر به قضاوتهای نادرست در مورد ثبات مالی شود، زیرا ریسک درونزا اغلب عامل اصلی بحرانهای مالی است.

هوش مصنوعی میتواند بهویژه توسط ریسک برونزا گمراه شود. این امر به این دلیل است که هوش مصنوعی به دادههای تاریخی برای آموزش نیاز دارد. دادههای تاریخی ممکن است شامل شوکهای برونزا باشد که در آینده تکرار نمیشوند. این امر میتواند منجر به پیشبینیهای نادرست شود.

چالش چهارم: اهداف هوش مصنوعی

یک چالش مفهومی دیگر برای استفاده از هوش مصنوعی در تضمین ثبات مالی، تعیین اهداف هوش مصنوعی است. هوش مصنوعی به اهداف ثابت و تغییرناپذیر وابسته است. باید به هوش مصنوعی گفته شود که چه هدفی را دنبال کند.

مشکلات تعیین اهداف هوش مصنوعی

هنگام حل بحرانهای مالی شدید، اهداف از پیش مشخص نیستند. در بهترین حالت، اهداف میتوانند در سطح انتزاعی مشخص شوند، مانند جلوگیری از اختلال شدید در بازارهای مالی کلیدی یا شکست نهادهای مهم سیستمیک.

فقدان اهداف مشخص برای تصمیمگیری مالی میتواند یک چالش باشد. تصمیمگیرندگان انسانی با استفاده از مهارتهای اجتماعی و تعاملی خود میتوانند با این چالش مقابله کنند. هوش مصنوعی هنوز در توسعه این مهارتها است.

یادگیری تقویت یک تکنیک هوش مصنوعی است که میتواند برای تصمیمگیری در محیطهای پیچیده استفاده شود. با این حال، یادگیری تقویت برای تصمیمگیری مالی چالشهای خاص خود را دارد.

تصمیمگیری مشارکتی

راه حل جدی ترین بحران ها از طریق فرآیند تصمیم گیری مشارکتی است که در آن تمام ذینفعان، از جمله مقامات، قوه قضاییه، بخش خصوصی و رهبری سیاسی، برای اتخاذ تصمیمات لازم با هم کار می کنند.

از آنجا که اهداف بحران ها اغلب در سطح انتزاعی تعریف می شوند، ذینفعان از قبل نمی دانند که اهداف عملی فرآیند چیست. در عوض، اهداف در طول فرآیند حل و فصل ظاهر می شوند و به طور انتقادی به اطلاعات و منافعی که در طول آن ظاهر می شوند، بستگی دارند.

این اطلاعات حیاتی اغلب ضمنی است و هوش مصنوعی را در زیان قرار می دهد زیرا درک شهودی از ایده ها و دانش سایر ذینفعان ندارد.

هوش مصنوعی برای حل بحران ها مناسب نیست. از نظر دموکراتیک، تصمیم گیری در مورد بحران ها باید توسط مردم اتخاذ شود، نه توسط ماشین ها. از نظر تصمیم گیری محتاطانه، هوش مصنوعی نمی تواند پیچیدگی و عدم قطعیت بحران ها را درک کند.

در بحران های مالی، دولت ها اغلب قوانین و مقررات را تغییر می دهند یا حتی آنها را تعلیق می کنند تا از گسترش بحران جلوگیری کنند. این اقدامات قدرتمندی هستند که باید توسط نمایندگان منتخب مردم اتخاذ شوند. هوش مصنوعی این مشروعیت دموکراتیک را ندارد.

علاوه بر این، حل بحران ها اغلب به معنای بازتوزیع قابل توجهی از ثروت است. هوش مصنوعی نمی تواند عواقب این اقدامات را به طور کامل درک کند. این امر می تواند منجر به تصمیمات نادرستی شود که وضعیت را بدتر می کند.

هوش مصنوعی در بخش خصوصی

بازار مالی به طور طبیعی مستعد نوسانات شدید است. این نوسانات می تواند منجر به پیامدهای اجتماعی ناخوشایندی مانند حمله به بانک ها، فروش آتش و انباشت نقدینگی شود.

گسترش سریع هوش مصنوعی خصوصی این نوسانات را بیشتر احتمال می دهد. هوش مصنوعی در پیدا کردن راه حل های بهینه بسیار بهتر از انسان ها است، اما ممکن است نداند که این راه حل ها قابل قبول هستند یا نه.

برون سپاری تجزیه و تحلیل کمی به تعداد کمی از فروشندگان ابری هوش مصنوعی نیز بی ثبات کننده است. این کار باعث می شود که باور و عمل در بازار هماهنگ شود و خطر سیستمیک را افزایش دهد.

هوش مصنوعی همچنین می تواند برای اهداف مجرمانه یا تروریستی استفاده شود. سیستم های هوش مصنوعی مقامات در وضعیت نامطلوب خواهند بود زیرا باید تمام آسیب پذیری ها را پیدا کنند، در حالی که مجرمان و تروریست ها فقط نیاز به پیدا کردن یک منطقه کوچک برای فعالیت دارند.

در یک سیستم مالی بی نهایت پیچیده، جلوگیری از چنین رفتار نامطلوب دشوار است.

پاسخ عمومی

هوش مصنوعی به سرعت در بخش قیمت در حال نفوذ است. مقامات باید به این روند پاسخ دهند، زیرا ممکن است هوش مصنوعی به طور مخفیانه در تصمیم گیری های سطح بالا نفوذ کند.

در حال حاضر، از هوش مصنوعی برای بسیاری از وظایف سطح پایین در بخش قیمت استفاده می شود. با افزایش اعتماد به هوش مصنوعی، استفاده از آن در دامنه های مهم تر نیز افزایش خواهد یافت.

این امر به ویژه در صورتی اهمیت دارد که نمایش داخلی سیستم مالی توسط هوش مصنوعی برای اپراتورهای انسانی قابل درک نباشد. در این صورت، تصمیم گیرندگان ارشد ممکن است ناچار باشند توصیه های هوش مصنوعی را پذیرفته و اجرا کنند.

حتی اگر هوش مصنوعی به طور صریح از تصمیم گیری های مهم منع شود، به احتمال زیاد به طور مخفیانه بسیار تاثیرگذار خواهد بود.

مقامات در حال حاضر برای اثبات سوء رفتار زمانی که انسان ها تصمیم می گیرند مشکل دارند. این مشکل زمانی که هوش مصنوعی در بخش خصوصی تصمیم می گیرد، تشدید خواهد شد.

این مشکل زمانی تشدید می شود که شرکت های خصوصی از هوش مصنوعی برای تصمیم گیری استفاده می کنند. در این حالت، مقامات ممکن است با شرکتی مواجه شوند که ادعا می کند هوش مصنوعی بدون دخالت انسانی تصمیم گرفته است. این امر می تواند سطح دیگری از انکار را ایجاد کند و تلاش های کسانی را که قصد بهره برداری از سیستم را دارند، تسهیل کند.

بنابراین، یک چالش مهم این است که مشخص شود چه کسی مسئول سوء رفتاری است که توسط هوش مصنوعی انجام می شود. این امر مستلزم ایجاد چارچوب های قانونی و مقرراتی جدید است که به مقامات اجازه دهد پاسخگویی را در این زمینه تعیین کنند.

نتیجه گیری

رشد سریع هوش مصنوعی چالش های قابل توجهی را برای مقامات مالی ایجاد می کند. هوش مصنوعی می تواند برای بهبود کارایی، کاهش هزینه ها و ارائه خدمات بهتر به جامعه استفاده شود. با این حال، همچنین می تواند ثبات سیستم مالی را تهدید کند و تلاش های کسانی که قصد بهره برداری از آن را برای اهداف جنایی یا تروریستی دارند را تسهیل کند.

با توجه به پیچیدگی سیستم مالی، احتمالاً به سیاست گذاران ارشد توصیه های ضروری را ارائه می دهد. مقامات باید پاسخ دهند، چه بخواهند و چه نخواهند، اگر قصد دارند که مرتبط باقی بمانند.